Handelen med Russland er fortsatt betydelig

Vestlige land, inkludert Norge, må fortsette arbeidet med å utvide, og ikke minst følge opp, handelssanksjonene mot Russland. Både de direkte og indirekte.

Publisert: 16. februar 2024

I forbindelse med den russiske fullskala invasjonen av Ukraina den 24. februar 2022 innførte EU og andre vestlige land, inkludert Norge, en rekke økonomiske sanksjoner mot Russland. Målet var å redusere Russlands mulighet til å finansiere krigen og hindre vestlig eksport av materiell og teknologi som kunne brukes i det russiske krigsmaskineriet.

I etterkant av sanksjonene har handelen med Russlands mange naboland og andre mer russlandvennlige land blitt mangedoblet. Mistanken er at dette er såkalt «omveishandel» fra vestlige land til Russland, altså handel som går via tredjeland, hvor Russland er antatt endedestinasjon.

I flere rapporter utarbeidet i et samarbeid mellom analyseselskapet Corisk, Helsingforskomiteen, Wikborg Rein og Rud Pedersen er det laget tall for slik «omveishandel».

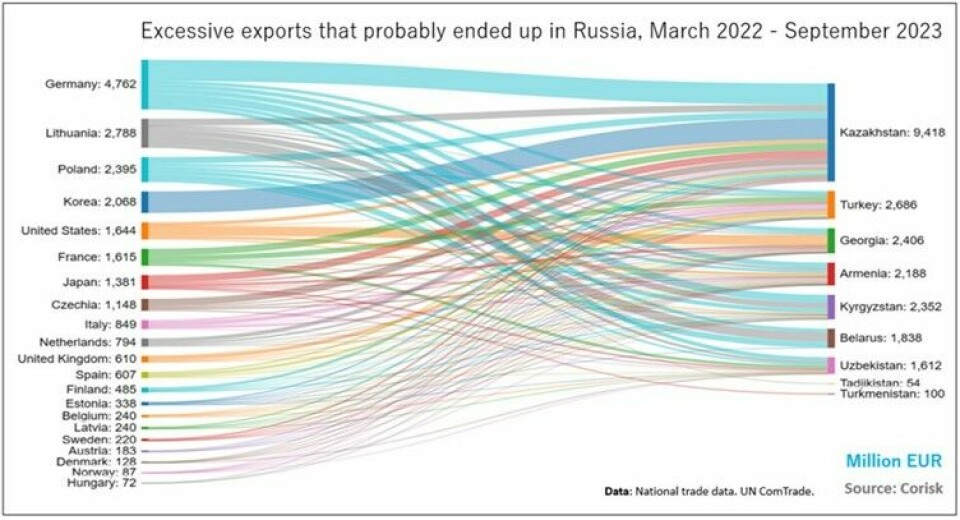

I de nyeste tallene kommer det frem at den europeiske antatte «omveishandelen» til Russland var 18,7 milliarder euro i eksportverdi fra mars 2022 til september 2023.

Som man kan lese av figuren under er det Tyskland, Litauen og Polen – alle land som har ytet sterk politisk, militær og finansiell støtte til Ukraina – som er de tre vestlige landene som har mest antatt «omveishandel» med land som benyttes for parallell-eksport til Russland.

Norges antatte «omveishandel» til Russland beløper seg til 87 millioner euro i eksportverdi i perioden.

Eksportnedgangen til Russland blir mindre ved å inkludere «transittland»

Tallene fra Corisk bekreftes av statistikk fra SSB, som viser økt norsk eksport til flere av landene som benyttes for antatt «omveishandel» til Russland etter fullskala invasjonen i 2022.

Ekskluderes Belarus (som Norge har sanksjoner mot, på linje med Russland) og Tyrkia (som har en svært høy andel av den samlede eksporten til «transittlandene» som Corisk benytter), har norsk eksport til «transittlandene» økt med nesten 1,58 milliarder kroner i årene 2022 og 2023 sammenlignet med 2020 og 2021, tilsvarende en oppgang på 102 prosent.

Riktignok har den totale norske direkte eksporten til Russland falt med 2,8 milliarder kroner samlet for krigsårene 2022 og 2023, som tilsvarer en nedgang på 45 prosent sammenlignet med 2020 og 2021. Men inkluderer man summen av veksten i eksport til alle transittland (minus Belarus og Tyrkia), ender eksportnedgangen (både direkte og indirekte) til Russland på 1,3 milliarder kroner, tilsvarende en nedgang på kun 18 prosent.

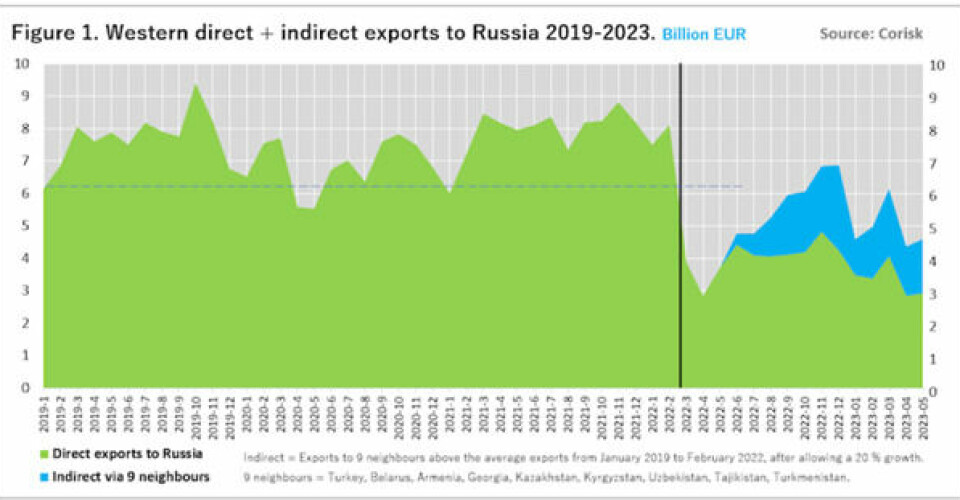

Dette stemmer overens med data fra Corisks siste rapport, hvor det kommer frem at den direkte eksporten til Russland fra vestlige land lå på rundt 6 milliarder euro i gjennomsnitt per måned i årene før 2022. Etter fullskala invasjonen i 2022 ble eksporten halvert til 3 milliarder euro.

Inkluderer man den indirekte eksporten til Russland, via typiske transittland, kan man imidlertid lese av grafen over at eksportnedgangen til Russland blir betydelig mindre enn de offisielle direkte eksporttallene til Russland viser.

Kun norsk fisk?

I E24-artikkelen om Corisk-rapporten uttaler SSB at «Norge generelt sett handler lite med de sentralasiatiske landene, og at handelsverdiene vanligvis svinger mye fra år til år», og trekker frem norsk eksport til Kasakhstan, der «nesten all eksport» «er fisk».

Uttalelsen stemmer overens med eksportstatistikken til SSB. Der kommer det frem at kategorien «matvarer og levende dyr», som blant annet inkluderer laks, har hatt en stor økning og utgjør mesteparten av varekategorien som eksporteres fra Norge til mange av transittlandene som benyttes for parallellhandel med Russland.

Riktignok er det noen andre varekategorier, som for eksempel «maskiner og transportmidler», som har hatt en mangedobling i eksportverdi fra Norge til de nevnte transittlandene (minus Belarus og Tyrkia) etter fullskala invasjonen, men beløpene her er små: En økning på mellom 15 og 30 millioner kroner per land.

Naturlig eksportvekst?

Noe av veksten i eksportverdien til de nevnte landene over kan være naturlig og ikke ha sammenheng med videreeksport til Russland. Veksten kan for eksempel skyldes ettereffekter av pandemien. I rapportene til Corisk trekkes derfor tjue prosent fra veksten.

Men selv om noe av eksportveksten til Russlands naboland er naturlig, er veksten såpass høy at det ikke er usannsynlig at noe kan skyldes videreeksport til Russland.

Dette betyr ikke nødvendigvis at det er bevisste brudd på sanksjonene fra bedriftene som står for eksporten. Hverken EU eller norske myndigheter har innført sanksjoner påeksport av sjømat, inkludert fiskefôr og smolt.

I tillegg har Russland innførte høye toller på norsk og europeisk sjømat som mottiltak for de vestlige sanksjonene etter 2022, noe som gjør det attraktivt å smugle inn og reeksportere vestlige varer til Russland fra nabolandene – som oftest uten at aksept fra eksportørene i vestlige land.

Indirekte import av russisk olje

Men det er flere enn de nevnte transittlandene som har blitt utpekt som land som benyttes for omveishandel, både bevisst og ubevisst, med Russland.

For eksempel har både De forente arabiske emirater (UAE), Saudi-Arabia og India blitt trukket frem som transittland for import av russisk råolje som eksporteres til vestlige land i form av bearbeidede petroleumsprodukter, samt import av vestlig teknologi som reeksporteres til Russland.Den norske handelsstatistikken for Emiratene og Saudi-Arabia viser en oppgang på mellom 60 og 300 prosent etter fullskala invasjonen i 2022. Fra disse to landene er det særlig noen varekategorier som peker seg ut.

Norsk eksport innenfor kategorien «maskiner og transportmidler» har for eksempel økt med nærmere 1,8 milliarder til Emiratene og 400 millioner til Saudi-Arabia etter fullskala invasjonen.

Både USA og EU forsøker å slå ned på at Emiratene reeksporterer vestlig teknologi til Russland.

Fra null til milliard-import

Et annet og mer alvorlig eksempel er norsk import av kategorien «brensel, smøreoljer og elektrisk strøm».

Norsk import av denne kategorien fra Emiratene har økt med 1,9 milliarder kroner, mens import fra India har økt med 1,1 milliarder kroner i årene etter fullskala invasjonen. I årene i forkant av krigen var importen i denne kategorien fra de to nevnte landene tilnærmet ikke-eksisterende.

En mulig forklaring på den økende importen av disse to varekategoriene med de tre nevnte landene kan ha sammenheng med økende priser. SSBs utenrikshandelsstatistikk har ikke tilgjengelig volumstatistikk for hvert enkelt land. Men statistikk fra andre EU-land viser en mangedobling av importerte oljevolumer fra Russland via indiske ogsaudiarabiske raffinerier.

Hvorvidt Norge, i likhet med andre EU-land, har importert raffinerte og bearbeidende petroleumsprodukter fra Russland via India og Emiratene, er vanskelig å si.

Både India og Emiratene har importert store mengder av den russiske råoljen som tidligere ble eksportert til vestlige land. Den russiske oljen er deretter videreeksport i form av raffinerte oljeprodukter til land som ikke har innført sanksjoner mot Russland, som for eksempel Kina. Dette har frigjort store mengder raffinerte oljeprodukter i markedet som ikke stammer fra russisk råolje som deretter kan eksporteres til Europa.

Det er også sterke mistanker om at russisk råolje er blitt blandet inn med råolje fra andre land, som for eksempel Singapore og Hellas, som deretter er blitt eksportert til vestlige land. Vestlige land forsøker å slå ned på denne virksomheten, og har hatt noe suksess.

Vestlig teknologi ender fortsatt opp i Russland

Selv om den norske handelen med Russlands naboland og andre transittland er liten, relativt sett, kan den fortsatt ha stor betydning. Selv mindre mengder av vestlig teknologi som ender i Russland, kan ha alvorlige konsekvenser. For eksempel er det funnet rester av vestlig teknologi i russiske missiler som er produsert etter at sanksjonene trådte i kraft.

Tidligere i år avslørte den finske rikskringkasteren Yle at mer en tjue finske selskaper, hvor flertallet var eid av russere i Finland, har eksportert høyteknologiske produkter til russiske selskaper med forbindelser til den russiske militærindustrien og FSB.

Droner, mikroprosessorer, halvlederkomponenter, dieselmotorer, sensorer, drivstoffpumper og telekommunikasjonsutstyr var noe av det som hadde havnet i Russland.

Estland har fortsatt en betydelig eksport til Russland, hvor de estiske tollmyndighetene uttaler at nærmere 75 prosent av eksporten kommer fra andre EU-land. Det samme gjelder for Latvia og Litauen.

I den siste Corisk-rapporten er direkte og indirekte eksport av 17 ulike sanksjonerte varekategorier undersøkt. Da finner de at i perioden januar til juli 2023 har land i Europa eksportert sanksjonerte varer til en verdi på 2,2 milliarder euro til Russland.

Norges andel var liten, og utgjorde kun 3 millioner euro. Men selv teknologi for mindre summer kan ha store konsekvenser på bakken i Ukraina.

PST uttalte i fjor høst at de daglig ser forsøk på å omgå sanksjonene mot Russland ogetterforsker flere norske selskaper for brudd på sanksjons- og eksportkontrollregimet.

Norge er også et av få europeiske land som fortsatt gir tilgang til russiske båter (medetterretningsagenter om bord) i norske havner som leverer fisk til en verdi av flere milliarder kroner etter fullskala invasjonen av Ukraina. Dette skjer til store protester fra ukrainske myndigheter og advarsler fra PST.

Det er derfor viktig at vestlige land, inkludert Norge, fortsetter arbeidet med å utvide, og ikke minst følge opp, handelssanksjonene mot Russland. Både de direkte og indirekte.

Teksten er publisert i Minerva 13.2.2024.