Finn på siden

Beskatningen av norske eiere har økt kraftig

Dagens regjering står for den største skjerpningen i skatt på næringskapital fra ett år til et annet noen gang. I en tid preget av uroligheter og utfordrende rammer for norsk næringsvirksomhet er det liten tvil om at dette vil svekke grunnlaget for investeringer, jobbskaping og fremtidens skattegrunnlag.

Dette notatet presenterer fakta om skattlegging på norsk privat eierskap i 2022. Analysen er basert på tallgrunnlag fra Finansdepartementet.

Publisert: 22. august 2022

Kort oppsummering

Dette notatet presenterer skattefakta for 2022 knyttet til norsk privat eierskap. Analysen er basert på tallgrunnlag fra Finansdepartementet.

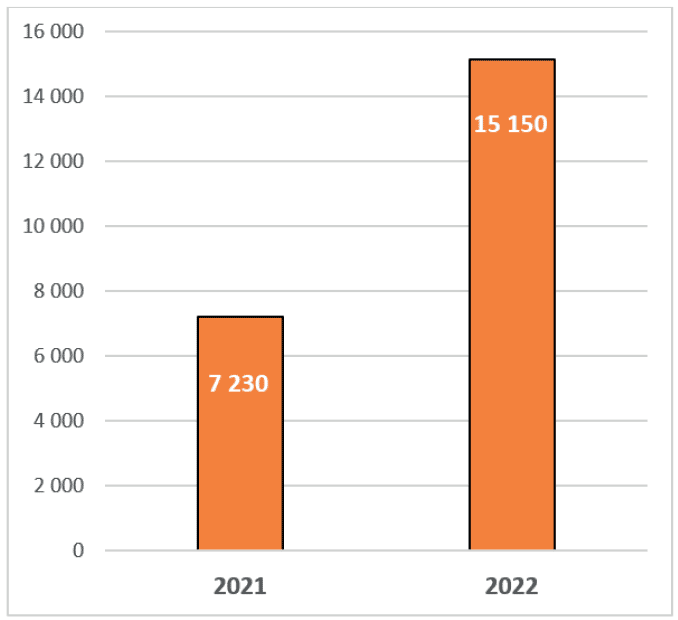

Formuesskatt på næringskapital er nominelt mer enn doblet fra 2021 til 2022, fra 7,2 mrd. kroner i 2021 til 15,2 mrd. kroner i 2022. Dette tilsvarer en økning på 110 prosent.

I overkant av 420 000 personer betaler formuesskatt på næringskapital. 92 prosent av disse gjør det på netto ligningsformuer under 10 mill. kroner. 0,9 prosent av dem som betaler formuesskatt på næringskapital, har over 50 mill. kroner i ligningsformue, og andelen er 0,4 prosent for dem som har over 100 mill. kroner i ligningsformue.

Utbytteskatteprovenyet har økt med 9,7 mrd. kroner på ett år. Utbytteskatten estimeres av Finansdepartementet å utgjøre 22,1 mrd. kroner i 2021 og 31,8 mrd. kroner i 2022.

Samlet er privat skatt på eierskap av næringsvirksomhet estimert til 47,0 mrd. kroner i 2022. Dette er 17,7 mrd. kroner mer enn de 29,3 mrd. kroner dette utgjorde i 2021, tilsvarende en nominell vekst på 60 prosent på kun ett år. I en tid preget av uroligheter og utfordrende rammer for næringsvirksomhet er det liten tvil om at dette vil svekke grunnlaget for investeringer og jobbskaping og, med det, fremtidens skattegrunnlag.

Skattestatistikk for norsk eierskap i 2022

Formuesskatt på næringskapital

Formuesskatt på næringsrelatert kapital for personlige skatteytere utgjorde 7,2 mrd. kroner i 2021. Skjerping av formuesskatteregler i budsjettforslaget fra Arbeiderpartiet og Senterpartiet, og i forhand-lingene med SV ved behandlingene av statsbudsjettet for 2022, medførte at formuesskatten på næringskapital økte til 14,1 mrd. kroner. Det tilsvarte en provenyøkning på 95 prosent fra 2021 til 2022.

Satsen ble økt fra 0,85 prosent til 0,95 prosent for ligningsformuer under 20 mill. kroner. For ligningsformuer over 20 mill. kroner er satsen økt til 1,1 prosent. Verdsettelsesrabatten ble redusert fra 45 prosent til 25 prosent for aksjer og for næringseiendom.

Ved behandlingen av revidert nasjonalbudsjett for 2022 har beregningsgrunnlaget som Finansdepartementet benytter, blitt justert opp. Oppdaterte beregninger av provenyet på formuesskatten på næringskapital for personlige skatteytere utgjør nå om lag 15,2 mrd. kroner for 2022. Sammenlignet med provenynivået i 2021 tilsvarer det en prosentvis økning på 110 prosent.

Skjerpingene i formuesskatt på næringskapital etter at Ap/Sp-regjeringen tiltrådte er, historisk sett, både i prosent og i beløp, de største fra ett år til et annet.

Figur 1: Proveny på personlige skatteytere fra formuesskatt på næringskapital. 2021 og 2022. Millioner kroner.

Tallgrunnlaget fra Finansdepartementet i Revidert nasjonalbudsjett 2022 oppgir ikke formuesskatt på næringsrelatert kapital fordelt etter netto ligningsformuer, som er grunnlaget for formuesskatten, men det er velkjent at formuesskatten målt per skatteyter stiger med størrelsen på skatteyters netto formue.

Gruppert etter ligningsformuesgrupper samlet sett har de med over 100 mill. kroner i formue i tidligere år utgjort den største gruppen. Den nest største gruppen er de med mellom 10 og 50 mill. kroner i formue. Denne gruppen omfatter de fleste eierne av små og mellomstore bedrifter hvor eier har nedbetalt privat gjeld. For økonomiens virkemåte er formuesskatten som denne «SMB-gruppen» betaler, spesielt uheldig, da dette er den delen av økonomien hvor tilgang til ekstern egenkapital er vanskeligst å finne. I hovedsak er dette norsk privat egenkapital, se for eksempel Civita-rapporten «Norske eiere» og Kapitaltilgangsutvalgets NOU fra 2018. For mange i SMB-segmentet er utenlandsk egenkapital begrenset eller ikke tilgjengelig, noe som ofte ikke er tilfellet for større bedrifter.

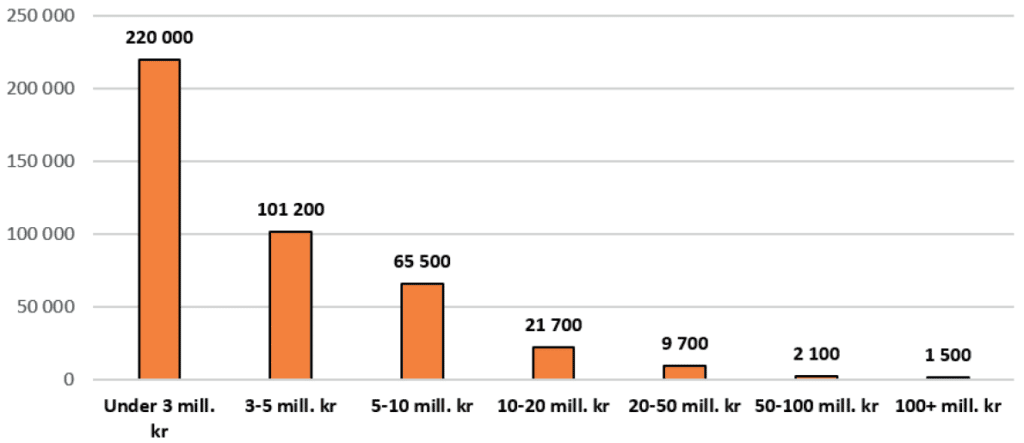

Foreløpig estimat viser at det totale antallet personlige skatteytere som betaler formuesskatt på næringsrelatert kapital i 2022, utgjør 421 700 personer.

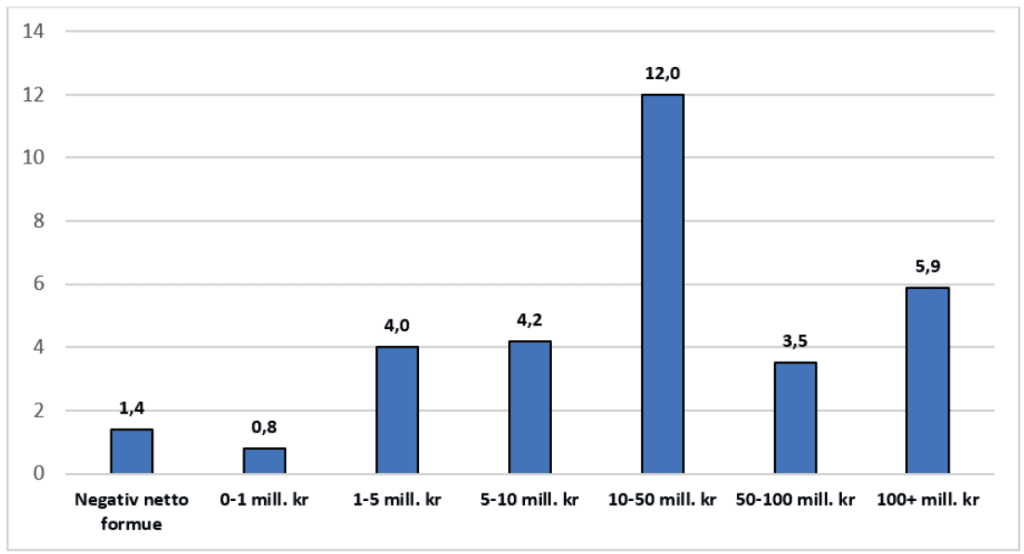

Skatteytere med lave og moderate ligningsformuer dominerer blant de som betaler formuesskatt. Om lag 321 000 personlige skatteytere som betaler formuesskatt på næringskapital, har under 5 mill. kroner i ligningsformue, en formue som også inkluderer privat kapital, slik som primærbolig og hytter. Disse utgjør 76 prosent av alle personlige skatteytere som betaler formuesskatt på næringsrelatert kapital. Slår man sammen de to gruppene som har mellom 5 og 20 mill. kroner i ligningsformue, utgjør det 87 000 skatteytere, om lag 21 prosent av alle som betaler formuesskatt på næringskapital. 2 100 skatteytere (0,5 prosent) har ligningsformue på mellom 20 og 50 millioner kroner, og 1 500 skatteytere (0,4 prosent) har ligningsformue på over 100 mill. kroner.

Selv om de er få, er det de 1 500 personene med ligningsformue over 100 mill. kroner som dominerer debatten om formuesskatt på næringskapital. Hadde målet vært kun å skattlegge de aller rikeste, burde innslagspunktet vært satt til 50 eller 100 millioner kroner. Da ville 99 prosent av alle som i dag omfattes, vært skjermet for formuesskatten på næringskapital.

Figur 2: Estimat på antall personlige skatteytere med formuesskatt på næringsrelatert kapital, fordelt på netto ligningsformuesgrupper. 2022.

Samlet formuesskatt på både næringskapital og privat kapital

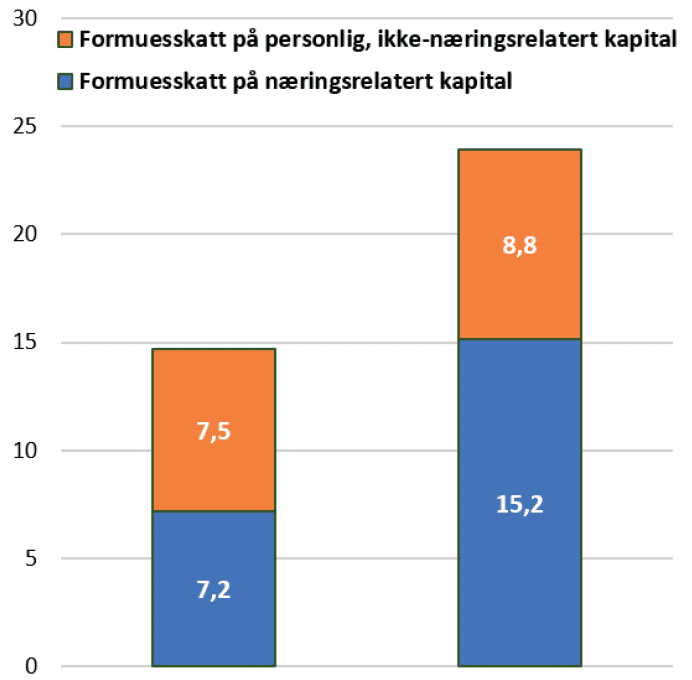

Samlet formuesskatt på personlige skatteytere er av Finansdepartementet estimert til 14,7 mrd. kroner i 2021. Av dette var 7,2 mrd. kroner på næringsrelatert kapital og 7,5 mrd. kroner på privat kapital (primærbolig, fritidsboliger, mv.).

Samlet formuesskatt på personlige skatteytere er estimert til å utgjøre om lag 23,9 mrd. kroner i 2022. Av dette er om lag 15,15 mrd. kroner formuesskatt på næringskapital og om lag 8,75 mrd. kroner formuesskatt på privat kapital.

I tillegg til de nevnte endringene i satser og verdsettelsesrabatter er rabatten nå 5 prosent for sekundærboliger og 75 prosent for primærboliger under 10 mill. kroner i verdi. Verdsettelsesrabatten er 50 prosent for den delen av beregnet eller dokumentert omsetningsverdi av primærbolig som er over 10 mill. kroner.

Figur 3: Formuesskatt på hhv. næringsrelatert og personlig, ikke-næringsrelatert kapital. Mrd. kr. 2021 og 2022

Utbytteskatt

Utbytteskatt er utfordrende for Finansdepartementet å estimere fordi den ikke rapporteres som en egen skatt, men som del av inntekts-skatten. Utbytteskattesatsen ble økt fra 31,64 prosent i 2021 til 35,2 prosent i 2022. Dette er første gang at utbytteskattesatsen er endret (økt) uten at det samtidig har vært endringer (nedjustert) i selskapsskattesatsen.

Regjeringens skjerpinger i utbytteskatten i 2022 gjør også at det ble tatt ut unormalt mange utbytter i desember 2021. Det kan medføre at uttak av utbytter i 2022 kan bli lavere enn trenden, slik man har observert ved tidligere skjerpinger av utbytteskatten. Dette skaper usikkerhet om det fremskrevne grunnlaget for estimering av utbytteskatten i 2022.

Utbytteskatten er av Finansdepartementet beregnet å utgjøre 31,8 mrd. kroner i 2022. Næringsdrivende og investorer med lave og moderate formuer mottar hoveddelen av utbyttebetalingene, og betaler følgelig mest utbytteskatt. Den største mottakergruppen er de med formue mellom 10 og 50 mill. kroner, som forenklet kan klassifiseres som en «SMB-kategori», da mange eiere av små og mellomstore bedrifter befinner seg i denne gruppen. De står for om lag 12 mrd. kroner i utbytteskatt. Ser man på alle med netto formue under 50 mill. kroner, står de for 70 prosent av all utbytteskatt. Netto formuesgruppen over 100+ mill. kroner står for om lag 5,9 mrd. kroner i utbytteskatt, om lag 18 prosent av all utbytteskatt.

Figur 4: Estimert utbytteskatt etter netto formuesgrupper (NB ikke netto ligningsformue). Milliarder kroner. 2022.

Utvikling i samlet privat skatt på norsk privat eierskap av næringsvirksomhet

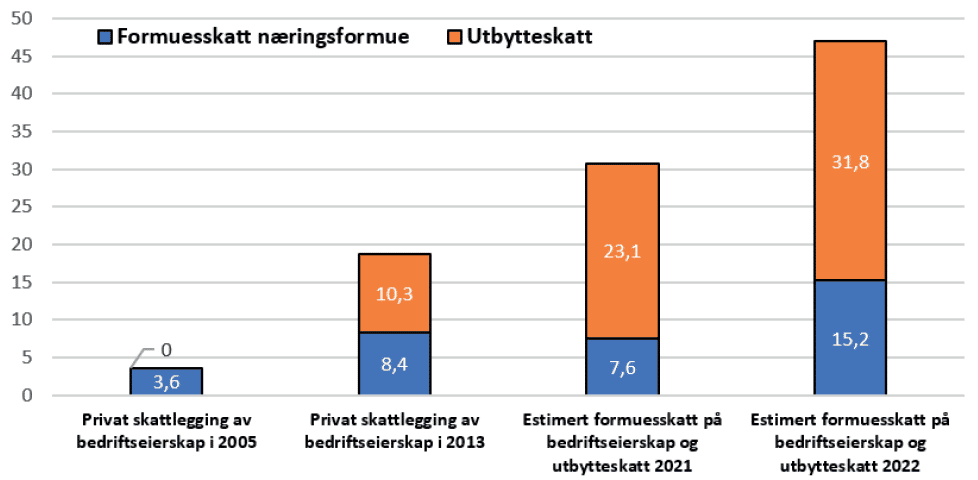

I perioden fra 2005 til 2022 har det vært ulike konjunkturer, som påvirker lønnsomheten, og det har vært en rekke regelendringer, verdsettelsesrabatter og satsendringer for formuesskatt og utbytteskatt. Alt dette vil reflekteres i betalt proveny. Det er derfor ikke mulig å skille årsakene fra hverandre.

Figur 5 viser utviklingen i den samlede formuesskatten på næringskapital (ofte omtalt som arbeidende kapital) og utbytte. I 2005 var det ikke utbytteskatt, og formuesskatten var lav. I 2013 ble det betalt 10,32 mrd. 2022-kroner i utbytteskatt og 8,43 mrd. 2022-kroner i formuesskatt på næringskapital. I 2021 var tallene henholdsvis 23,1 mrd. 2022-kroner i utbytteskatteproveny og 7,6 mrd. 2022-kroner i formuesskatteproveny fra næringskapital.

For 2022 er tallene nominelt doblet for formuesskatten på nærings-formue fra 7,2 (2021-kroner) til 15,2 mrd. i 2022. Inflasjonsjusteres formuesskatten i 2021, blir det 7,6 mrd. 2022-kroner, og det blir dermed en dobling fra 2021 til 2022. Økningen i utbytteskatten er også dramatisk, fra 22,1 mrd. 2021-kroner og til 31,8 mrd. kroner i 2022. Som nevnt ble utbytteskattesatsen økt av Ap/Sp-regjeringen. Det kan ha påvirket uttaket av utbytte for noen eiere som da hadde mulighet til å ta ut dette før årsskiftet i 2021 og dermed ikrafttredelse for de nye satsene. Det er derfor større usikkerhet enn normalt rundt estimatene fra Finansdepartementet på størrelsen av utbytteskatten i 2022.

Til sammen betaler norske eiere i formuesskatteposisjon i 2022 47 mrd. kroner i utbytteskatt og formuesskatt på næringsformue. Dette er vesentlig mer enn de har gjort før. Legger vi til det som betales i formuesskatt for private aktiva, er beløpet 55,8 mrd. kroner.

Figur 5: Privat skatt på bedriftseierskap og næringskapital. Formuesskatt på næringskapital (aksjer og driftsmidler) og estimert utbytte-skatt i 2005, 2013, 2021 og 2022. Inflasjonsjusterte mrd. 2022-kroner.

Om datagrunnlaget

Skattefaktaene er utarbeidet av Villeman Vinje, partner i NyAnalyse, i samarbeid med Mathilde Fasting, Civita, basert på tallgrunnlag fra Finansdepartementet. NyAnalyse AS er et uavhengig rådgivnings- og utredningsselskap med spisskompetanse innen samfunnsøkonomisk analyse, arbeidsliv, næringspolitikk, beregninger tilknyttet skatt, verdiskaping og ringvirkninger, samt bærekraftig omstilling.

En PDF-versjon av notatet kan lastes ned her:

Civita er en liberal tankesmie som gjennom sitt arbeid skal bidra til økt kunnskap og oppslutning om liberale verdier, institusjoner og løsninger, og fremme en samfunnsutvikling basert på respekt for individets frihet og personlige ansvar. Civita er uavhengig av politiske partier, interesseorganisasjoner og offentlige myndigheter. Den enkelte publikasjons forfatter(e) står for alle utredninger, konklusjoner og anbefalinger, og disse analysene deles ikke nødvendigvis av andre ansatte, ledelse, styre eller bidragsytere. Skulle feil eller mangler oppdages, ville vi sette stor pris på tilbakemelding, slik at vi kan rette opp eller justere.

Ta kontakt med forfatteren på [email protected] eller [email protected].

mer om skatt

Skattebidrag og utbytte fra ulike eiergrupper

Privat eierskaps betydning for arbeidsplasser

Frischsenteret og NMBUs analyse av formuesskatt

Formuesskatten doblet fra i fjor – rammer norske arbeidsplasser

Påstander og fakta om formuesskatten